メインバンク

スモールビジネスを始めるとき、それが個人事業でも法人でも銀行口座を開設するのが通常だ。しかし、いざ口座を開設するときに、必ず迷うのが、どこの金融機関でつくったらいいのかということだ。実店舗のある都市銀行(メガバンク)や、地方銀行、第二地銀と言われる銀行、信用金庫や信用組合もあれば、実店舗のないいわゆる「ネットバンク」といわれる金融機関もある。

ビジネスで発生する支払いと入金を決済するだけなら、どんな金融機関でも構わない。利便性や手数料を比較して、一番便利で手数料の安い金融機関を選ぶのが賢明だ。ところが、金融機関には「お金を貸す」という機能がある。企業側から見ると「お金を貸してくれる」という資金調達の機能があるのだ。

スモールビジネスの先輩である「中小企業」の大半は、今でも地銀や信用金庫などから事業資金を借り入れており、その金融機関を「メインバンク」と呼んでいる。近年、「メインバンクである金融機関と企業との関係が変化してきている」という言葉を耳にする。しかし、そもそも「メインバンク」とはどのようなものをいうのだろうか。まずは、従来型ともいえるメインバンクの姿について確認し、最近の状況からスモールビジネスにとって必要かどうかを見てみよう。

メインバンクとは

メインバンクとは、明確に定義されている言葉ではないらしい。一般的には企業にとっての「主要取引先金融機関」のことを示している。しかし、メインバンクとは単に主要取引先金融機関ということだけを意味するわけではない。

大企業と中小企業を区別しないで、従来型のメインバンクと企業間の関係にみられる主な特徴を挙げると、以下の4つになるだろう。

- 企業にとって最大の債権者である

- 企業の株式を保有している

- 企業の経営が悪化した場合、経営支援や救済に際して主導的な役割を果たす

- 企業に対して役員などの人材派遣を行う

上記から、企業とメインバンクには、株式・債権の保有関係を中心とした長期継続的な取引関係があることが分かる。会社救済や役員派遣までやるという極めて親密な関係の銀行がメインバンクなのだ。

大企業と中小企業とメインバンク

上記では、従来型のメインバンクの特徴について紹介した。しかし、これはすべてのメインバンクと企業の関係性を表わしているわけではない。このような関係は、主に大企業とそのメインバンク(主に都市銀行など)、あるいは特定の地域内で経済的に大きな影響力を持つ中堅企業とメインバンク(主に地域金融機関など)など、一部の限られた企業とメインバンクとの関係性に限られていた。

一方、メインバンクと中小企業との関係は、大企業などにみられる関係性とはやや異なっていた。例えば、メインバンクが役員などの人材派遣を行う中小企業はごくわずかだった。また、中小企業が経営危機に直面してもメインバンクが積極的に経営・金融支援を行うことはほとんどない。中小企業とメインバンクの関係は、特徴の1番目にある「融資による債権の保有」を中心とした長期的継続的な関係だけの場合がほとんどだ。

つまり「大企業とメインバンクの関係」と「中小企業とメインバンクの関係」は異なるということだ。以下では、この異なる2つの関係を見てみよう。

大企業とメインバンク

メインバンクとの関係の変化

そもそも、大企業とメインバンク間の関係構築を促進した大きな要因のひとつしては、戦後の企業の資金調達環境がある。

日本では一部の上場企業を除き、戦後の復興期から1970年代まで、企業の主要な資金調達手段は間接金融に限られていた。これは、間接金融による資金調達条件が有利であったことと、社債発行や株式発行などの直接金融による資金調達は規制などの影響もあり容易に行うことができなかったことが原因だといわれる。このため、企業は安定的な資金調達先としてメインバンクなど金融機関からの間接金融に依存していたのだ。

このような市場環境に変化が起こったのは1970年代後半から1980年代初頭といわれている。この頃から、金融市場における規制緩和が徐々に進む一方で、1980年代に入ってからは株式市場が活況を呈するようになってきた。これにともなって、大企業は徐々に市場を通じた資金調達を活発にさせ、間接金融への依存度を低下させていった。

1990年代に入りバブル経済が崩壊した後は、企業の資金調達に対するニーズが低下したことが、間接金融への依存度を一層低下させる要因となった。その原因のひとつは、企業側の過剰債務の問題だ。企業は、バブル期に設備面を始めとして積極的な投資活動を行ったが、バブル経済崩壊とともにこれらの多くは過剰資産となり、企業経営を圧迫する要因となった。

このため、企業は新規設備投資などの新たな資金需要の発生を抑制し、債務の返済を優先するようになった。その結果、大企業とメインバンク間の間接金融に基づく融資関係が弱体化した。この融資関係は両社の関係において最も基本的かつ重要なものだ。それがどんどん弱くなっていったのだ。

さらに、バブル経済の崩壊による株価低迷は、企業・メインバンク双方にとって株式保有リスクを大きなものとし、メインバンクのもうひとつの特徴である「株式の保有関係」の解消を促した。株の持ち合いの解消だ。

以上が、かなり簡素化した大企業とメインバンクの関係性の変化要因だ。実際は、これ以外のさまざまな要因が絡み合って大企業とメインバンクとしての金融機関の関係性が変容してきた。今では、従来型ともいえるメインバンクと企業間の密接な関係を再構築することは困難だといえるだろう。

大企業にとっての役割

関係が変化したことは分かったが、現状における大企業にとってのメインバンクの必要性は何だろうか。

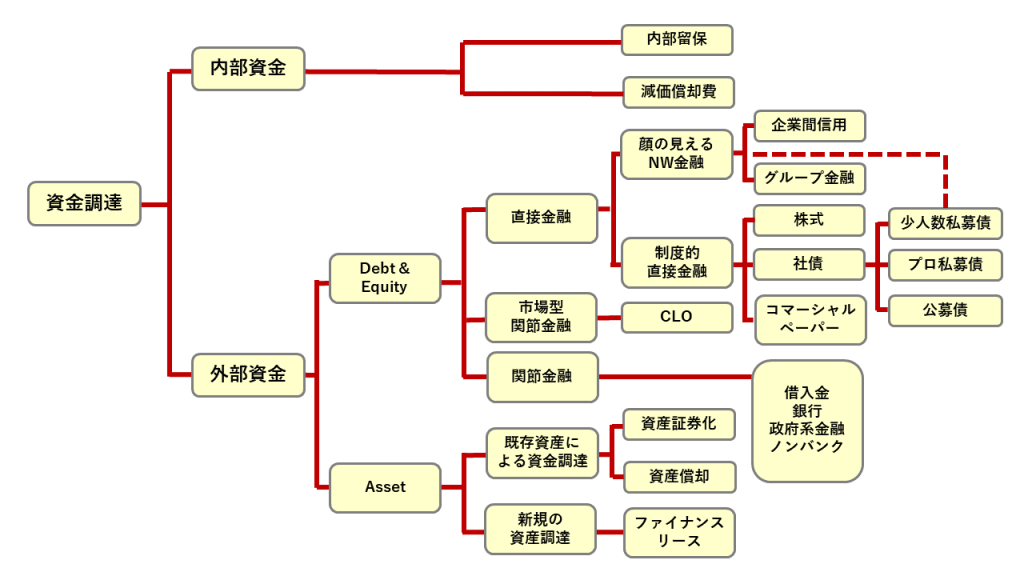

現在、大企業などが利用できるさまざまな資金調達方法を挙げると、株式の発行、社債、コマーシャルペーパー、資産の証券化、資産の売却、ファイナンス・リース、借入金などさまざまな方法がある。企業が利用できる資金調達方法はメインバンクからの借入金以外にも多様な方法があるのだ。

しかし、すべての大企業が上図のようなさまざまな資金調達方法を活用することができるわけではない。大企業といえども、財務状況が悪い場合は直接金融などによる資金調達は間接金融よりも資金調達コストが高くなったり、直接金融による資金調達が事実上制限されてしまう場合などがある。このような場合、メインバンクは間接金融による資金供給者としての役割を果たしてくれる存在となる。

一方、財務状況のよい大企業ほど多様な資金調達方法の中から自社の目的などに適した方法を選択することができる。このため、資金調達という面から見た場合、財務内容が優良な企業ほどメインバンクに対する依存度が低下する傾向にある。

現在のこういった環境の中で、大企業にとって有用性の高いメインバンクのサービスは以下の2つとなるだろう。

- 不測の事態が発生した場合の資金供給

- 金融サービスなどに関するコンサルテーション

財務状況のよい大企業にとっては、直接金融は間接金融よりも資金調達コストが低い場合があるなどのメリットがある。その一方で、直接金融による資金調達を行うためには、十分な事前準備が必要となるため、機動的な資金調達を行うことが難しいというデメリットもある。

例えば、経営環境の急激な変化などによる不測の資金需要が発生する場合があったとする。このような事態に直面した大企業に対する資金供給の担い手としてメインバンクが重要な役割を果たす。2020年の新型コロナ感染症の流行に伴い売上が激減した旅行業界を、各メインバンクが支えようとしたのはこの典型例だ。

また、メインバンクによる金融サービスなどに関するコンサルテーションも、大企業にとって有用性の高いサービスだとされている。

例えば、先に示した「株式会社の資金調達方法例」の図を見て分かる通り、資金調達方法を始めとしたさまざまな金融サービスは多様化・複雑化している。大企業が自らこれらのサービスの活用を検討し、自社に最も適したサービスを利用していくことが困難なケースも少なくない。このような場合に、コンサルタント的な役割を担い、大企業に対して最適な提案を行ってくれるのがメインバンクなのだ。

当然、金融サービスに関するコンサルティングは、メインバンク以外の金融機関などでも行っている。しかし、メインバンクからは、ほかの金融機関などからは得ることのできない最適なソリューションの提案を期待することができる。

この要因はメインバンクの持つ独自の情報にある。メインバンクは、ほかの金融機関とは異なり、企業との長期継続的な関係性の中で培った企業に関する独自の情報を持っているのだ。例えば、対象企業の財務内容や、経営陣や財務担当者がどのような考え方で、どのように財務戦略を描いているかなどといった詳細な情報は、長期継続的な関係にあるメインバンク以外は得ることが難しいといえるだろう。メインバンクは、独自の情報を生かしながら大企業のニーズに最も適したソリューションを提案できる存在だ。

大企業とメインバンクの関係は従来みられていたものと変化している。しかし、それはメインバンク不要ということを意味するわけではない。従来とは異なる関係の中で、メインバンクは企業経営には欠かせない新たな役割を担っているといえるだろう。

中小企業とメインバンク

前述の通り、中小企業とメインバンクの関係は大企業のそれとは様相が異なる。以下では、メインバンクと中小企業の関係性について紹介しよう。

借入金依存の中小企業

例えば、財務省の「法人企業統計調査」、中小企業庁の「中小企業白書」、参議院の「経済プリズム」といったどの資料の企業規模別の資金調達構造分析を見ても、企業規模が小さくなるほど、資金調達構造に占める借入金(間接金融)の比率が高く、社債や資本といった直接金融による資金調達が少なくなっていることが分かる。

中小企業は、企業規模が小さいことや、大企業などと比較して社会的な信頼性が低いことなどが原因で、直接金融による資金調達を行うことが困難。このため、大企業とは異なり、中小企業による資金調達方法は間接金融が中心となってしまう。

このことは「課題である」という認識なので、政府や地方自治体、あるいは金融機関などが中小企業の資金調達方法の多様化を進める努力を行っているが、中小企業の間接金融への依存度の高さが、今後急速に解消されていく可能性は低いと考えられる。

ニーズに応えるメインバンク

資金供給は、中小企業がメインバンクに求める最も基本的かつ重要な機能。しかし、メインバンクが果たしている役割はこれだけではない。

一般的に大企業はヒト・モノ・カネ・情報などといった経営資源を豊富に有しているため、自社独自でさまざまな取り組みを行うことができる。例えば、「事業に関するアドバイスの提供」ついては、自社の専門部署や経営戦略などを専門としているコンサルティングファームなどの専門家に依頼することが可能だ。

一方、経営資源に限りのある中小企業は、大企業のような対応を容易に行うことはできない。このため、中小企業はメインバンクを単なる資金供給先と考えているのではなく経営全般に関する身近なコンサルタントとしての役割を期待しているという側面もある。すなわち、メインバンクは中小企業経営において「資金調達先」「経営全般に関するコンサルティング」という必要性の高いサービスを提供している重要な存在であるといえるだろう。

金融庁は「金融仲介機能の発揮に向けた取組み」と題した政策の中で、2016年から毎年「企業アンケート」の公開を実施している。地域銀行をメインバンクとする中小・小規模企業を中心に、約3万社にアンケート調査への協力を依頼するという大規模なものだ。2020年10月に公表された「企業アンケート調査の結果」によれば、メインバンクに融資以外の課題を「相談していない」とする企業は5割弱。 その理由について、「銀行に融資以外は求めていない」との回答が全体で4割弱と最も多い。

しかしながら、同じ調査において、メインバンクについて、企業の経営上の課題や悩みを「よく聞いてくれる」又は「ある程度聞いてくれる」とする企業の割合は全体で7割強。さらに、メインバンクについて、企業の経営上の課題に関する分析結果や評価を「よく伝えてくれる」又は「ある程度伝えてくれる」とする企業の割合は全体で約6割。

現実には、メインバンクは中小企業に対して、事業に関するアドバイスなど非金融的支援も含めてさまざまな役割を果たしている。

スモールビジネスにとって

実際にスタートアップを起業した経験から言うと、「メインバンク」と呼べるような金融機関があったほうがいい。

もちろん、主要な目的である資金調達は以前と違って、助成金や補助金という形式で政府がスモールビジネスを側面支援する動きを強めているし、クラウドファンディングやICO(Initial Coin Offering、新規仮想通貨公開)といった従来とは異なる全く新しい資金調達手法も登場してきた。資金調達方法が多様化しているので、間接金融のみに依存する時代ではない。

しかし実は、銀行もスタートアップやスモールビジネスの支援を多様化させているのだ。資金調達面では、ビジネスの局面に応じた制度融資など紹介してくれるのは当然として、スモールビジネス同士のマッチングサービスや、経営実務に関する少し専門的な情報提供サービスなどで、営業支援と経営者支援を行っている銀行もある。

また、最近ではメガバンクがインターネット上でM&A(合併・買収)を仲介するサービスまで登場した。目指していた新規株式公開(IPO)が難しくなったスモールビジネスに別の選択肢として提供するらしい。他にも、ファンド経由で社債を引き受ける銀行もある。スタートアップ企業の経営を支援しながら成長を促し、将来の有望な取引先として深い関係を築いていく狙いがあるのだそうだ。

スモールビジネスにとって、従来型のメインバンクとの付き合いでは、『融資枠』を一定金額以上設定できることが目標のひとつだったが、これからの付き合い方は「将来のための相談相手として」に代わっていくだろう。