経営分析で検討するもの

年に一度の定期健康診断を受けると、自分の現状を表すさまざまな数値が「健診結果」として届けられる。そこで出てきた数値を使ってちょっと計算することで現状を判断ことがある。よく知られているものとしては、肥満度を表す指標として国際的に用いられている体格指数「BMI」で、体重kg÷身長mの2乗で求められ、この計算結果をもとに、肥満や低体重(やせ)を判定する。

「経営分析」もこれによく似ている。すでに分かっている数値をちょっと計算することで、さまざまな判断のための基準が得られる。

経営分析結果を初めて見ると、「〇〇率」といった沢山の数値がずらっと並んでいるので戸惑うことになるだろう。しかも、その数値(指標)間には、互いに相反するように見えるものもある。

例えば、小売店の経営指標において、「経営資本対営業利益率」は同業他社より上回っているが、「売上高対営業利益率」は業界平均にも達していないという結果をみたときに、この小売店の経営が、良いのか悪いのか判断できないということがある。

この小売店の場合、自社での土地は一切持たず、店も賃貸で出店しているため保有資産が少なく、その分「利益」は「資本(資産)」に対してとらえれば大きいといえるが、 「賃借料」という「費用」が大きくなるため、「売上高」に対する「利益」は小さいと言えるという回答になるかもしれない。

会社経営にとって、何が正解かを判断するのは簡単ではない。この小売店としては、「保有資産」が少ないのは新しい店舗を常に賃貸で出店するためで、店舗を購入して出店するよりも「成長力を発揮しやすいことを優先した」とも考えられる。資産を持つことより、身軽な状態で成長するという方針だ。

実は、セブン-イレブン・ジャパン、イトーヨーカ堂などを傘下に持つ日本の大手流通持株会社である株式会社セブン&アイ・ホールディングスは、こうした戦略をとっていた。

ところがこの「スリム」な経営形態は、万が一業績が悪くなると、「資金を借りる担保が不足して危険な状態に陥りやすい」ことも事実。では、潤沢な資産を保有する企業であればよいかといえば、そうともいい切れない。

かつてイトーヨーカ堂と競っていた小売といえばダイエー(現イオン・グループ)。「スリム」とは真逆で、大量の資産を保有していたダイエーが、不良資産を処分しきれずに身動きがとれない状態になったという現実があった。資産は価値が下がれば経営の足かせになるという例だ。

経営分析の結果の判断は「どちらを選ぶか」というような単純なものではない。むしろ経営分析の目的は、以下の3点にあると考えたほうがよいだろう。

- 今の事業構造が経営者の意図に沿ったものになっているかどうかを検証する

- 自社の強みと弱みを適切に知る

- 将来起こり得る「危険」に対して、妥当な準備をするための目安を作る

スモールビジネスの経営者の立場からは、経営指標を用いて自社の現状を以下のように「全体像」「財務」「販売」「労務」の4つの視点でとらえ、同業他社との比較も知っておきたいところだろう。

- 全体像:総合的な収支構造

- 財務:資金繰りなどの財務体質

- 販売:コスト構造と利益

- 労務:投入人員のバランス

経営分析の前に

今回のテーマは経営分析だ。経営分析は非常に大事なものではあるが、その前に伝えておきたいことがある。それは、経営分析で計算後の数値が全てではないし、経営分析でその会社のすべての重要な事柄が分かるわけでもないということだ。

経営者は経営管理部長ではない

経営者が「売上拡大」に懸命になると、経営コンサルタントの先生の中には、「それはちょっと問題ではないですか」と指摘される方が増えたようだ。米国のビジネススクールの影響もあり、「規模よりも収益率だ」と言い切る人が、後を断たない。

確かに、会社にとって最も大切なものは「お金」。お金を自力で産み出すものは「利益」。たとえ利益が足りなくなっても、金融機関や一般市場から借入金や社債で資金を調達できれば、どんな時でも会社は生き延びることができる。そのため「金融機関や資金市場が高く評価する財務体質」を備えることは、やはり重要だといえる。

ただ、これから成長しようとうするスモールビジネスにとって、財務体質ばかりを気にするのは、次のチャンスへの投資意欲を削ぐ危険性もある。「財務体質は合格点すれすれでいい。余った金があったら新しい事業に投資をしよう」とする起業家精神の持ち主をもっと評価すべきではないかと考えかたもある。

例えば、「1人の経営者が10人を使って10億円の利益を上げる」のと「1人の経営者が100人を使って30億円の利益を上げる」のとどちらがよいかという「経営者」の視点は非常に重要だ。特に新しいビジネス分野の市場において、規模の支配はより大きな可能性を生むことが分かっている。

世界で最も価値ある企業であるAmazonは、創業から6年間は大赤字を垂れ流していた。孫正義氏率いるソフトバンクグループは、赤字であってもコントロールできればそれで良いと考えているように見える。

経営者は、経営管理部長ではないということを再確認しておきたい。

経営分析で見えないもの

仕事をするのは人間だ。新しいアイデアを試してみるのも人間。ところが、「利益率」を確保するため、一生懸命「人件費」を抑えている経営者は少なくない。しかし、その「安い」給与がクリエイティブで有能な人材の採用に役立っていないとすれば、その会社の将来は決して明るいとは思えない。

経営分析によって本当にたくさんの経営指標の数値がでてくるが、そこには「企業成長に関する適切な指標がない」ということを知っておきたい。前述の人材面でいえば「クリエイティブな人材を持つ体質を評価する方法」も経営分析にはない。

経営分析による各指標は知っておくにこしたことはないが、この指標で見えてこない重要なものがほかにもあることを理解したうえで活用したい。

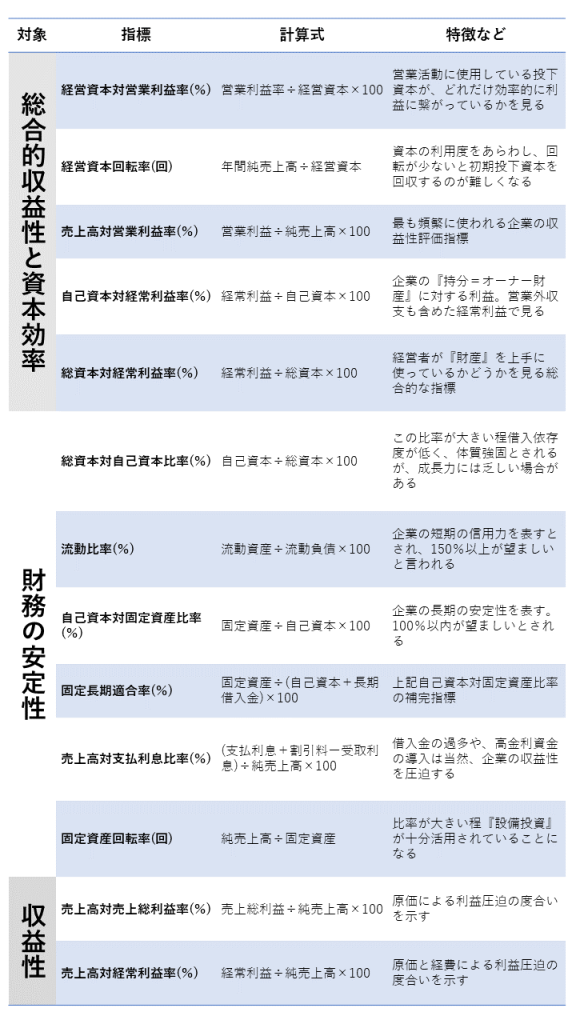

経営指標の計算とその考え方

中小機構が提供する「経営自己診断システム」に会社の決算情報入力すると、蓄積された同業他社の財務情報と比較することができる。ここには各業種について数千社~数万社の同業他社データが入っている。業界内での自社の強みや課題を把握できるほか、収益性、効率性、生産性、安全性、成長性の5項目について経営状態を点検することが可能となる。ほとんどすべての指標が網羅されている。

特に「安全性」指標では自社の倒産リスクを点検できる。同業種の倒産企業や借入金の延滞などにより債務不履行に陥った企業と比較することで、倒産リスクを把握しようという主旨のようだ。

「経営自己診断システム」は本当によくできている。しかしながら、経営者は月次決算などの日常の数値を用いて自分のアタマで状況把握し、直感的に判断するための主要な指標が何なのかをつかんんでおく必要があるだろう。スモールビジネス(小規模企業)の経営者が、日常的に把握しておく指標としては、以下のものが重要だと考える。

- 会社が儲かっているかという収益性の把握

- 財務状況の安定性の把握

- 資本をうまく使えているかという効率の把握

上記3点に絞って、過去に中小企業庁などが「小規模企業」についてまとめた重要指標を参考にしたものを以下に掲載する。なお、下表にでてくる「経営資本」とは、総資産から直接経営に関係のない投資や土地などの資産を差し引いたものだ。

上表には「成長性」がない。例えば、大企業では、名目GDPと比較したり、市場全体の平均成長率と比較するが、小規模企業においては、年率10%以上で売り上げが拡大すれば高度成長といえ、それが3年続けば高度成長企業と考えていいだろう。

ただし、成長性評価には、次の4つの視点が最低限必要だ。

- 売上高の伸び(総合計および店舗別など)

- 利益の成長性

- 従業員1人当たりの売上高の伸び

- 従業員1人当たりの利益成長性

例えば飲食業などのサービス業で、多店舗展開を実施している場合は、店舗が増えれば売り上げが伸びるのは当たり前で、継続的な指標としては、既存店売上高と総合計ベースでの1人当たり売上高の両者をチェックするのがよいのではないか考える。