会社経営と社長の保証

小規模会社を経営して「まったくの無借金だ」と言い切れる社長に会ったことがない。ここまでのコラムで何度か書いた通り、経営トップの大事な仕事は資金繰り。つまり、ときどきどこかからお金を借りてこないと回らなくなるのがスモールビジネスの現実だと考えていいだろう。もちろん、自分自身も何度か運転資金借入の経験がある。

日本全国にどのくらいの企業数があるかというと、どの調査を見ても400万社前後の数字が出てくる。ここから、個人経営と会社以外の法人を除くと、ざっくり会社が175万社あることになる。つまり、日本全国に「会社の社長」が175万人いるということだ。

大企業と言われる会社数が1万社強あり、このコラム執筆時点で上場企業は3700社弱なので175万人の社長のうちの大半というか、99.7%以上がそれなりに資金繰りで苦労していることになる。株式上場していない会社の社長は、市場から広く資金調達をすることはできない。それゆえ「クラウド・ファンディング」のような仕組みに興味をもつことになるのだが、現実には借入れで資金を調達している。

金融機関から借入れるとき、多くの場合、社長が連帯保証をする。社長にとっての連帯保証はたいへんな重荷だ。それゆえ、連帯保証の制度には批判も多い。連帯保証制度においては、借入人と連帯保証人は並列に扱われる。あたかも会社が借金をしているようになっているが、実質的には、社長が個人で借金をしているのと何も変わらない。

銀行などの債権者は会社から取り立てずに、「今回から、会社でなくて、社長個人が返してください」と言うこともできる。現実にそういった例は聞かないがが、社長に返済を求める権利を持っていることは確かだ。会社が融資を受けたとしても、実際には、社長が命がけでお金を借りて、そのお金で社員に給料を払っていることになる。

借入人と連帯保証人が並列に扱われることの取り決めを「保証契約」という。今回はこの保証契約がどういうものなのかについて概要だ。まずは基本的な内容をみたあとに、特別な保証である「連帯保証」と「根保証」の特徴をまとめてみる。

そもそも保証とは何か

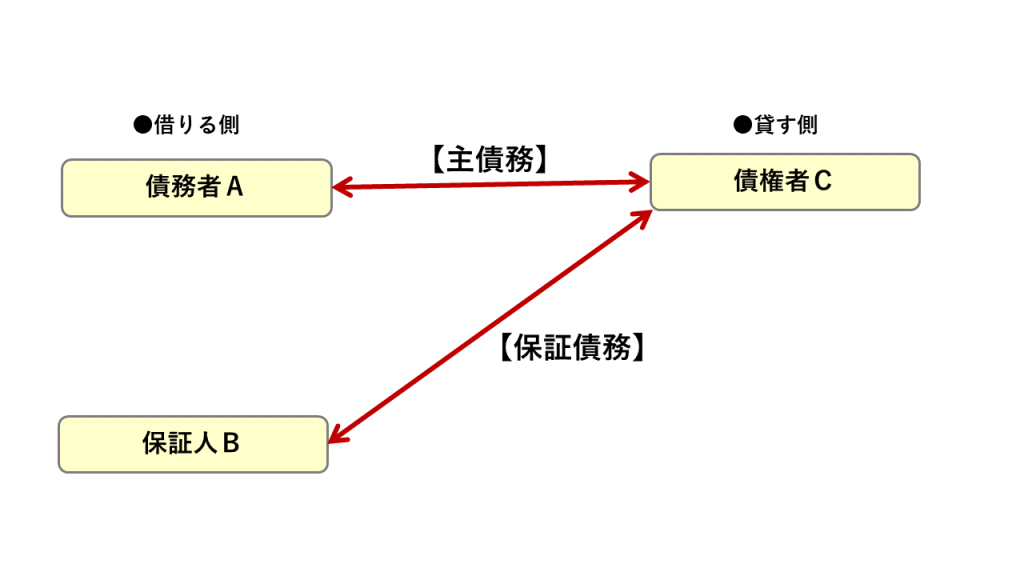

「保証」については民法に書かれている。「保証」とは、債務者が債権者に対する債務の弁済ができなかった場合に、代わりに弁済するという合意を債権者としておくこと、すなわち、債務者に代わって債務を履行することをあらかじめ約束することをいう。保証の当事者の関係は下図のようになる。

上図で、債権者Cとの間で「債務者Aに代わってその債務を履行すること」を約束する者を「保証人」という。図中のBがこれだ。そして、保証人Bが負う債務を「保証債務」という。また、保証の対象となる債務を「主債務」といい、上図におけるAを主たる債務者と呼ぶ。

保証がなされることによって、債権者は、主たる債務者が債務の履行を行わない場合、保証人に対して保証債務の履行を求めることができる。保証人が任意に保証債務を履行しない場合には、判決など債務名義を取得すれば、強制執行も可能となる。保証によって、債権者は主債務の引き当てとして、債務者の責任財産のほかに、保証人の責任財産も引き当てとすることができるようになる。

保証人は人間でも法人でもよい。人間であれば「個人保証」、法人であれば「法人保証」と呼び、法人保証のうち保証を業としている機関による保証を「機関保証」と呼んでいる。

保証の概要

保証契約と契約当事者

保証は、主たる債務者の債務を担保するために、保証人と債権者との間で締結される契約によって生じる法的な関係だ。この契約を「保証契約」といい、保証人はこれにより保証債務を負うことになる。

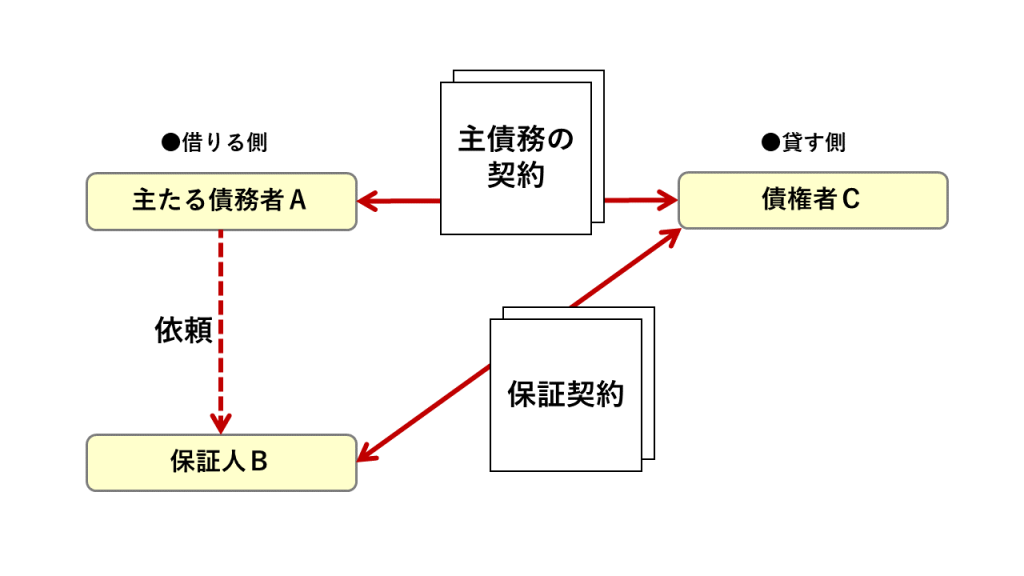

ここで大事なのは、保証人は、主たる債務者とは別個の債務を負う独立の債務者であるという点だ。先ほどの図を用いて、以下にその関係を示す。

多くの場合、主たる債務者Aの依頼に応じて、Bは保証人になることを承諾するが、債権者Cに対して、保証人としての義務を負う内容の保証契約を締結するのは、AとBではなく、保証人Bと債権者Cということになる。もちろん、Aの依頼などに応じてBが保証人になるという関係もある種の契約といえるが、このAーB間の契約は保証契約ではない。

保証契約の性質

前述の通り「保証契約」は、主たる債務を発生させる契約とは別個の契約であるものの、主たる債務を担保することを目的とする機能を持つものであることから、担保に特有の性質が生じることになる。その性質は以下の3つだという。

- 附従性:主たる債務に附従する性質のことで、具体的には、債務がなければ成立しない、債務より重くなることがない、債務が消滅すれば消滅するなど

- 随伴性:保証債務は、主たる債務の債権者が変更されるとき、債務とともに移転する

- 補充性:保証債務は、主たる債務者が履行しないときにはじめて履行される2次的債務である

保証人の義務と保証債務

保証人は債務者が債務の履行をしない場合に、これを履行する義務を負う。

保証債務の範囲は、主債務に関する利息・違約金・損害賠償その他関係するものを含むとされている。もっとも、保証債務の内容は、保証契約の内容や解釈によって導かれるものなので、これと異なる定めをすることも可能だ。保証債務の対象から、利息・違約金を除くのはもちろん、逆に主債務にはついていない違約金の定めを保証債務についてのみ定めることも可能。

しかし、前述した保証契約の附従性から、保証債務の重さは主たる債務より大きくなることはない。このことは民法に書いてあり、主債務より重い保証債務は主債務と同じ程度までに軽減されることとされている。

また、保証人は、弁済に際して、債務者に事前・事後の通知が要求されている。事後の通知は、主たる債務者の二重払いを避けるためであり、事前の通知は、債務者が債権者に対し、反対債権を有しているような場合に相殺などの権利行使の機会を確保するためだとされている。

保証人の権利

■抗弁の権利2つ

保証債務は、主たる債務者が債務を履行できない場合これを補充するもの。この補充性から、保証人には2つの抗弁権が認められている。

保証人は、債務者から履行請求を受けたとき、「先ず債務者に催告を為すべき旨を請求すること」ができる。これを「催告の抗弁権」という。また、保証人は、債務者に弁済の資力があり、かつ、執行が容易であることを証明することで債権者からの請求を拒むことができる。この場合、債権者はまず債務者の財産について執行しなければいけない。これを「検索の抗弁権」という。

どちらの抗弁も、「まずは借金したやつをを相手にしてくれ」という抗弁だ。

この2つ抗弁にもかかわらず、債務者に対する催告・執行を怠った場合、それにより債務者から弁済を得られなくなった分については、保証債務は消滅する。

■求償の権利

保証人が債務者に代わって債権者に弁済した場合、保証人は最終的な負担者ではないため、債務者に対して弁済額全額につき求償を行うことができる。特に規定がなくても、委託契約を受けた保証人であれば委託契約に基づいて、委託を受けない保証人に関しては事務管理によりそれぞれ求償は可能だ。

- 委託を受けて保証人となったとき:弁済額、弁済日以後の法定利息、弁済費用など完全に求償できる

- 委託を受けない保証人:弁済した当時、債務者が利益を受けた限度で求償できる

- 債務者の意思に反する保証人:債務者が求償の時点で利益を受けている限度においてのみ求償できる

前述した通り、いずれの場合にも求償権を保全するためには、債務者に対して通知をすることが必要となる。

連帯保証という特別な保証

「連帯保証」とは、債務者と保証人との間に連帯の関係がある保証をいう。言い換えると、保証人が債務者と連帯して債務を負担する旨を合意した保証のこと。特に別の様式が求められるわけではなく、連帯保証の合意があれば連帯保証ということになり、この合意をした保証人を連帯保証人という。

「連帯保証」が通常の保証と異なる点はいくつかあるが、大きいのは抗弁権がないことだ。

■催告・検索の抗弁権がない

連帯保証人は、債務者と連帯して保証債務を負担する者であり、債務者が債務を履行できない場合には、代わって責任を負えば足りるというものではない。それで連帯保証人には催告・検索の抗弁権がない。

この場合、債権者は、どちらから先に債務を請求するか、またどちらかの財産に対し先に執行するかを自由に決定できることになる。単純保証(保証人)と連帯保証(連帯保証人)の最も大きな違いは、この抗弁権の有無にあり、責任の重さも異なってくる。

根保証という特別な保証

「根保証」とは、一定の期間に継続的に生じる不特定の債務を担保するという特徴をもつ保証のこと。具体的な特徴としては、「不特定な債務であること」「増減する債務であること」「継続的に発生する債務であること」「予測不可能な債務であること」「長期にわたる債務であること」などがある。

例えば、会社が、お金が必要となるたびに銀行から融資を受けるという典型的なケースを考えよう。普通の保証であれば、会社が融資を受けるたびにその都度保証人は保証契約を締結しなければならない。この場合、融資のたびに保証人は署名捺印をしなければならないが、そうなるとタイムリーな融資ができない。そこで、一定の継続的な取引から生じる不特定の債務について包括的に保証する、という契約形態があらわれた。これが根保証といわれるものだ。