資金調達と私募債

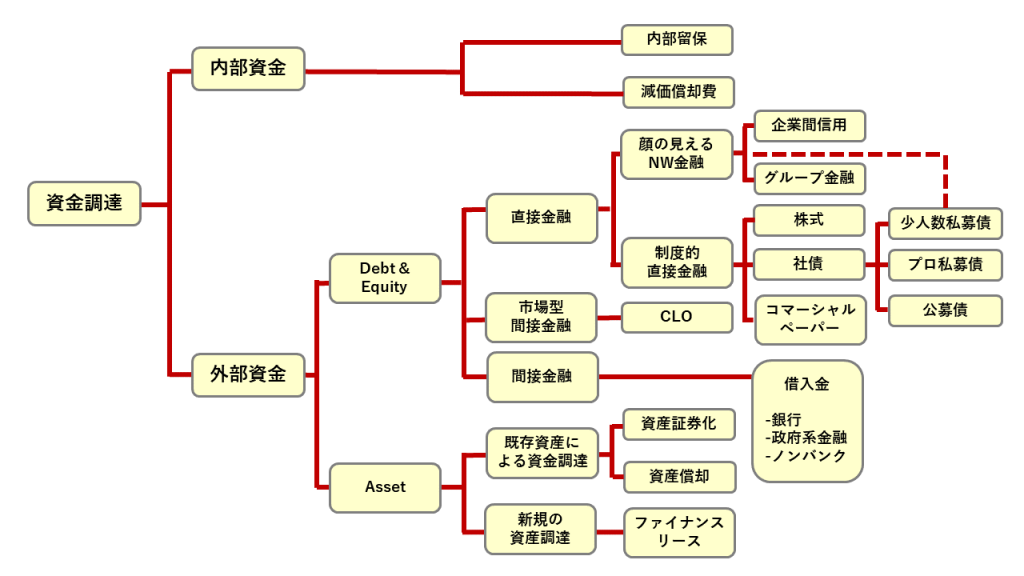

会社の資金調達方法は、「内部資金」調達と「外部資金」調達とに分けることができる。内部資金調達とは利益の内部留保、減価償却(支出をともなわない費用処理)による資金調達方法。外部資金調達は大きく「直接金融(株式、社債など)」と「間接金融(借入金など)」に分けることができる。

以前に書いた『メインバンクはスモールビジネスに必要か』コラムで、株式会社の資金調達方法には、いろいろなやり方があることを例示した。ここでもう一度みてみよう。

今回のテーマは少人数私募債という名称の「社債」だ。以前のコラム『社債の基礎と新株予約権付社債』に書いた通り、社債というのは、企業が資金調達の手段として、投資家から資金を募る際に発行する有価証券。社債には返済期日や利息率が記されており、企業が投資家に対して発行する「借用証明」の役割を果たしている。

上図に書いてあるように、社債は直接金融に含まれるが、さらに以下に分類できる。

- 公募債:広く不特定多数の一般投資家を対象として発行する社債

- 私募債:取引金融機関など特定少数の投資家を対象として発行する社債

社債のうちの「私募債」に関する基本的な理解をしたうえで、小規模な会社こそ活用したい「少人数私募債」の概要をみてみよう。

私募債の全体像

まず最初に、社債を発行するには、取締役会での決議が必要だ。発行される社債の勧誘対象者によって「募集」と「私募」に分けることができる。

「募集」とは、新たに発行される社債の勧誘のうち、多数の者(50名以上)を相手として行う場合で、かつ適格機関投資家ではない者を相手方として行う場合を指す。「私募」とは、新たに発行される社債の勧誘で「募集」に該当しないものを指している。

ここで出てきた「適格機関投資家」とは、証券会社、外国証券会社、投資信託委託業者、投資法人、銀行、保険会社、信用金庫などを示す。

社債としての「募集」は公募債、「私募」は私募債となる。各々をみていこう。

募集(公募債)

社債の発行に当たり、50名以上が勧誘対象であった場合で、かつ勧誘対象者の中に適格機関投資家以外の者が1人でも含まれている場合、それは「募集」に該当する。ただし、50名未満が勧誘対象であっても、同一種類の社債の勧誘について、勧誘対象者が発行される日よりさかのぼって6カ月通算で50名以上となる場合には、50名以上として「募集」に該当することになる。

■有価証券届出書または有価証券通知書

有価証券届出書とは、1億円以上の株券や社債など有価証券の募集(新規発行)または売出しを行う際に、当該有価証券の発行者が内閣総理大臣に提出することが義務付けられている書類のことだ。

社債の発行が「募集」に該当する場合、その募集金額が1億円以上であれば募集または売り出しの届出が必要になる。2年以内の複数回募集で発行価額の合計が1億円を超えた募集となる場合にも同様に届出が必要。

また、社債の発行が「募集」に該当し、その募集金額が1000万円以上1億円未満の場合には、上記の届出書ではなく、有価証券通知書の提出義務がある。1000万円未満の場合には、有価証券通知書の提出は必要ない。

■目論見書

社債の発行が「募集」として有価証券届出書の提出が必要とされる場合、つまり1億円以上の場合には、目論見書の交付が義務付けられている。「目論見書」とは、有価証券の募集あるいは売出しにあたって、その取得の申し込みを勧誘する際に投資家に交付する文書で、当該有価証券の発行者や発行する有価証券などの内容を説明したものだ。

私募(私募債)

私募債は「適格機関投資家限定私募債」と「少人数私募債」とに分けることができる。

適格機関投資家限定私募債は、適格機関投資家のみを対象として勧誘を行うもの。社債がその取得者から適格機関投資家以外の者に譲渡されるおそれがないものの場合には「私募」に該当する。

少人数限定私募債とは普通社債の50名未満への勧誘で、50名以上の多数の者に譲渡されるおそれがない場合には、少人数限定私募として「募集」にはならず「私募」となる。多数の定義が50名以上ということだ。

私募債の場合、有価証券届出書・有価証券通知書の提出は必要ない。また、発行金額が1億円未満であれば「有価証券届出書の提出がなされないものであること」「転売制限が付されているものであること」について文書で告知する義務もない。

適格機関投資家限定私募債

適格機関投資家限定私募債を発行するには、受託金融機関、登録機関、元利金支払事務取扱会社、引受会社が発行会社と関係する。この4つについて簡単にまとめておく。

- 受託金融機関:私募債の受託業務とは、社債の発行、利払いおよび償還を円滑にすすめ、社債権者保護の観点から、社債の償還までの担保の管理、企業業績などの管理を業務として行なう

- 登録機関:社債券を所持していると、盗難や紛失の危険、管理事務の負担が生じる。そこで、登録機関の社債登録にその権利内容を登録して、社債に関する権利を保全して、社債券の所持に代える登録制度がある。登録機関はこの対価として登録手数料を徴収する。登録機関は受託銀行が兼務する。

- 元利金支払事務取扱会社:元利金支払取扱会社は、発行会社から私募債の元利金支払事務の委託を受けて事務を代行する。私募債の元利金は受託銀行が発行会社から元利金支払基金を全額受領し、各元利金支払事務取扱会社の指定支払場所に分配する。元利金支払事務取扱会社は、この対価として元利金支払手数料を徴収する。通常元利金支払事務取扱会社は引受会社が就任する。

- 引受会社:私募債を購入する投資家を引受会社という。適格機関投資家限定私募債の場合、引受会社は機関投資家に限られる。私募債の場合、受託銀行が引き受けるのが一般的だ。

上記4つの役割を見ると分かることがある。適格機関投資家限定私募債の場合、私募債の受託銀行=登録機関=元利支払事務取扱会社=引受会社という関係になっている。ひとり4役だ。

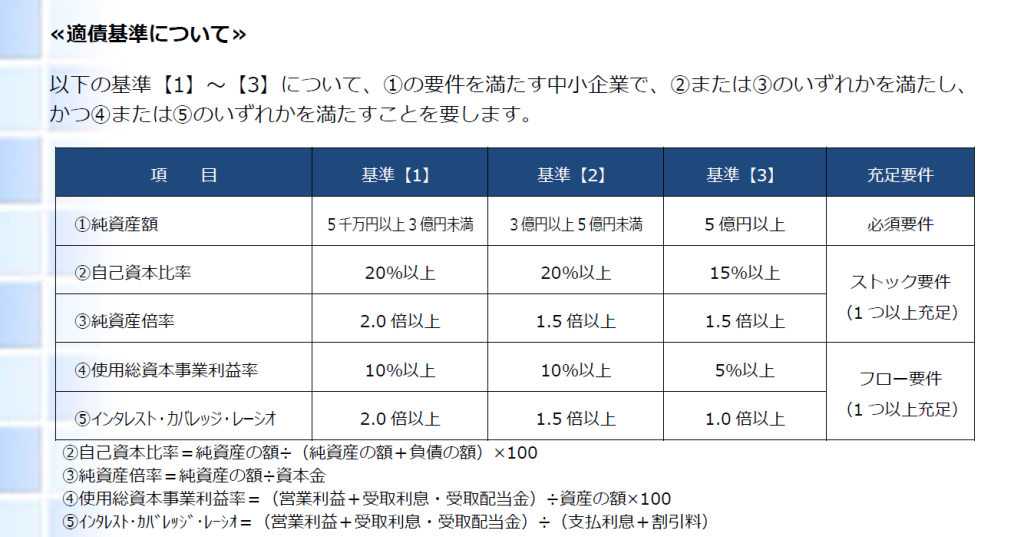

■適債基準

通常、受託金融機関は投資家保護の観点から、私募債発行の「適債基準」を設定する。適債基準には次のようなものが挙げられる。

- 自己資本比率=自己資本/総資産

- 純資産倍率=純資産額/資本金

- 使用総資本事業利益率=事業利益/使用総資本

- インタレスト・カバレッジ・レシオ=事業利益/支払利息・割引料

20年前から、信用保証協会による特定社債(私募債)の保証制度が整備された。保証協会は、上記の適債基準について、具体的な数値を公開している。

■保証形態

保証形態は、取扱金融機関が私募債の100%を保証し、そのうちの90%を保証協会が保証する共同保証形式。償還不能の際には取扱金融機関が10%、保証協会が90%の割合で保証額を負担することになる。

少人数私募債

外部資金の調達方法として、いわゆる「借入」ではなく、会社が株式や社債を発行し投資家に直接購入してもらう「直接金融」は絶対検討すべきだ。とはいえ、中小企業や小規模会社の場合、不特定多数の投資家を対象とする株式や社債の発行は信用力、情報開示などの問題がある。

少人数私募債は50人未満の縁故者を中心とした投資家を対象に社債を発行するという中小企業・小規模会社にとって便利な資金調達方法だ。適格機関投資家限定私募債を使おうと思うと、前述の適債基準をクリアする必要があり、これはこれで利用する際のハードルになっている。

■少人数私募債のメリット

少人数私募債は限られた少数の縁故者を対象に資金調達を行うものであり、適債基準のようなものはない。さらに、少人数私募債は金融機関からの借入金と異なり、償還期間や利息を自由に設定することができる。返済も償還時に一括返済すればよく、長期の安定した資金調達が可能で、資金繰りが向上する。

不動産などの物的担保や保証人・保証会社の保証が不要であり、担保余力と保証枠など従来までの融資枠を残すことができ、別途それによる資金調達が可能だ。社債の利息の支払いは税務上損金扱いとなるため、株式配当金の支払いと比較した場合、税務上有利という面もある。

少人数私募債は元本の返済と利息の支払いという点では金融機関からの借入れと同じ。しかし、償還期間、利息、発行金額など発行に関する内容を取締役会で取り決めできること、担保が不要であることが特徴として挙げることができる。

少人数私募債の場合、社債券の発行を省略することができ、社債券の印刷といった費用や労力が不要。また、社債管理会社への社債管理委託をする必要がないため、管理手数料などの運営コストが少なくて済むという点もメリットになるだろう。

■少人数私募債のデメリット

少人数私募債のデメリットとしては、社債権者が縁故者に限られるため、自ずと募集総額が限られるという点が挙げられる。また、少人数私募債の引受側に担保がないため、発行企業は綿密な事業計画を提示しなければ引き受けに応じてもらえない場合もある。

少人数私募債発行の手続き

少人数私募債の発行条件は下記の3つくらいだ。

- 株式会社であること

- 社債権者が50人未満であること

- 1口の最低社債額が発行総額の50分の1以上であること

あとは、社債権者保護の見地から社債管理会社を定め、社債権者からの弁済金を受け取ったり、債券を保全するなど、社債の管理を委託することが義務づけられている。ただし、社債の1口の金額が1億円以上の大口の場合、または、社債の総額を社債の最低額で除した数が50以下の場合、社債管理会社を置かなくてもよいことになっている。

また、先述の通り、発行金額が1億円未満であれば「有価証券届出書の提出がなされないものであること」「転売制限が付されているものであること」について文書で告知する義務もない。

少人数私募債発行の手続きについて、以下に順を追ってまとめてみる。

■取締役会で社債の発行の決議

社債発行にあたっては取締役会の決議が必要。取締役会の決議には出席した取締役の過半数の承認が必要であり、議事録をキチンと整備しておく必要がある。

■募集要項の作成

次の事項をまとめた募集要項を作成し縁故者など私募債に応じてくれそうな皆さんに渡す。

- 募集総額

- 利率

- 償還期限

- 募集開始と締め切りの期日

- 募集金額に申込金額が達しない場合、または上回った場合の対処方法

■社債申込証の作成

社債の申し込みに応募しようとする人は、社債申込証の用紙にその引き受けるべき社債の数および住所を記載しこれに署名して社債申込証を作るらなければならない。そのため、「社債申込証」を作成し、応募者に交付する。その社債申込証には次の事項を記載する。

- 社債発行会社の商号

- 社債の総額

- 各社債の金額

- 社債の利率

- 社債償還の方法および期限

- 利息支払いの方法および期限

- 数回に分けて社債の払い込みをするときはその払込金額および時期

- 社債の発行価額および最低価額

- 会社が合同して社債を発行するときには、その旨および各会社の負担部分

- 記名式の債券と無記名式の債券との転換に関する別段の定めがあるときはその規定

- 社債の応募額が総額に達しない場合においてその残額を引き受けるべきことを約した者があるときはその氏名

- 名義書換代理人を置いたときとその氏名および住所並びに営業所

社債の応募額が社債申込証の用紙に記載したときは、その応募額をもって社債の総額とする。

■募集の完了と払込み

社債の募集が完了したときは取締役は各社債について申込者にその金額を通知し、期日までに社債払込金の払込みをしてもらう。

■入金を確認し購入者に預り証を発行

債券は社債全額の払い込みがあった後でなければ発行することはできない。債券には以下の事項と4番号を記載し、取締役が署名することになっている。なお、社債原簿への記載のみで、物理的な債券を発行しないことも可能となっている。

- 社債発行会社の商号

- 社債の総額

- 各社債の金額

- 社債の利率

- 社債償還の方法および期限

- 利息支払いの方法および期限

- 会社が合同して社債を発行するときには、その旨および各会社の負担部分

記名式の債券と無記名式の債券との転換に関する別段の定めがあるときはその規定社債台帳を作成し、次の事項を記載または記録しなければならない。

- 社債権者の氏名および住所

- 債券の番号

- 社債発行会社の商号

- 社債の総額

- 各社債の金額

- 社債の利率

- 社債償還の方法および期限

- 利息支払いの方法および期限

- 数回に分けて社債の払い込みをするときはその払込金額および時期

- 各社債につき払い込まれた金額および年月日

- 債券発行の年月日

- 各社債の取得の年月日

- 無記名式の債券を発行したときは、その数、番号および発行の年月日