3種類の企業価値

M&A(企業の買収や合併)で必ず行われるのが企業価値の評価だ。自分が経験した4回のM&Aでは、複数の評価方法で「価値の範囲」を計算し、その範囲内で話し合いが行われた。世の中に複数ある企業価値を評価する方法として、一般的にも広く利用されているのは、DCF法(Discounted Cash Flow、割引キャッシュフロー法)というやり方。今回は、そのDCF法について概要をみていくことにする。

M&Aでは、被買収会社や被合併会社の企業価値の評価の適否が、買収や合併の成否に大きく関わる。前述の通り、企業価値を評価する方法にはさまざまなバリエーションが存在している。価値の拠り所となる基準についてさえも、純資産価値、収益還元価値、市場価値と3つに分かれている。

この3つの基準ごとの価額方式も、下記のようにいろいろある。

■純資産価値

- 簿価純資産価額方式

- 時価純資産価額方式

- 相続税評価額による純資産価額方式

■収益還元価値

- 収益還元価額方式

- DCF(ディスカウント・キャシュ・フロー)方式

- 配当還元方式

■市場価値

- 株式市場価格基準方式

- 類似会社比準価額方式(国税庁類似業種比準価額方式)

- 類似業種比準価額方式(証券会社方式)

今回取り上げるDCF法は、上記の通り「収益還元価値」というものを評価する方法だ。DCFなどという3文字略語で一見すると難しそうだが、本質的には極めてシンプルな考え方。比較的、誰でも納得できる価値評価方法なので広く用いられていると考えてよい。

DCF法の概要

DCF法を用いた企業価値評価の大まかな流れを示すと、次の通りになる。

- 当該企業の過去の財務諸表を基に、将来のフリーキャッシュフローを予測

- 加重平均資本コスト(WACC)を算出 ~WACCの詳細は後述

- 将来のフリーキャッシュフローをWACCで割り、現在価値に割り戻す

- 事業外資産を上記3.に加える

- 有利子負債を上記4.から差し引く

事業外資産とは、事業活動に直接関係のない余裕資金、遊休地などのことだ。上記の各項目について概要をみていこう。

将来のフリーキャッシュフローの予測

DCF法を用いるためには、将来のフリーキャッシュフロー(FCF)を見通す必要がある。FCFとは、企業が資金の提供者である債権者や株主に対して自由の分配できる資金額だ。このFCFを見通す手順は、以下の6ステップとなる。

- まず、価値評価を行う企業の過去の財務データを整理

- そこからその企業の平均成長率を予測

- 将来の税引き後営業利益(NOPT:Net Operating Profit After Tax)を予測

- キャッシュアウトフローが生じない費用(主に減価償却費)を算出し、これを上記3.に加える

- 設備投資は費用でないものの、キャッシュアウトフローが生じるので、これを上記4.から差し引き、設備投資の売却はキャッシュインフローが生じるので、これを4.に加える

- 運転資金(売上債権+棚卸資産+決済用現預金-買入債務)の増減額(前年末との比較)を上記5.に加減する

以上をまとめると、以下の算出式になり、これを将来の各年ごとに行う。

FCF=税引き後営業利益+減価償却費等±設備投資・売却額±運転資金増減額

この算式にある「税引き後営業利益」が何となくピンとこないという人は少なくない。計算上は、経常利益から受取利息を差し引き支払利息を加算して、いわゆるEBIT(EarningsBefore Interest and Taxes=利払い前の税引前当期利益)を求め、これに(1-実効税率)乗じて算出するのが一般的だ。

なお、「何年後のFCFまで求めるのか」という点については、評価対象会社の事業や評価を行う者の目的や主観によって決まるものであり、はっきりとした基準が存在するわけではないが、一般的に今後10年間程度のFCFまで求めるケースが多いらしい。

そして業績予測期間が終了した以降(一般的には11年目以降)のFCFについては、一定の割合(これを「永久成長率」という)でFCFが成長すると仮定し、業績予測期間以降のFCFの収束値を求める。

例えば、11年目以降のFCF成長率(永久成長率)を財務データなどから0.5%と予測し、11年目のFCFを185億円、加重平均資本コスト(WACC)を4.81%とすると、11年目以降のFCFは以下の数式で表すことができる。

11年目以降のFCF=11年目のFCF/(WACC-永久成長率)

=185億円/(4.81%-0.5%)=約4292億円

加重平均資本コスト(WACC)の算出

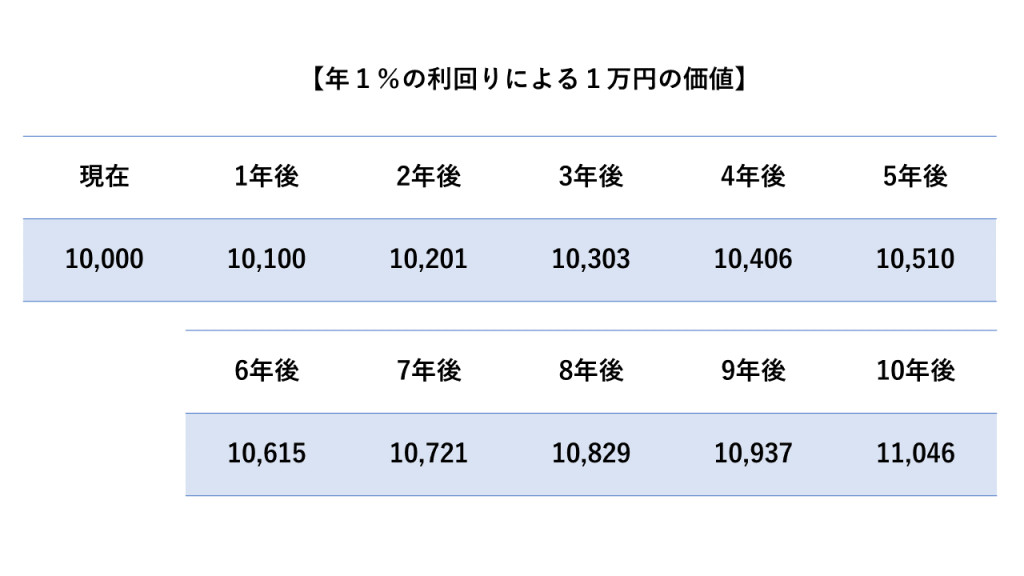

今日の1万円と10年後の1万円は同じ価値ではない。当然の話だ。例えば、安全確実な運用によって年1%の税引き後利回りが保証されているなら、今日の1万円は10年後の1万1046円と同じ価値になることが下記の表で分かるはずだ。

このようにお金(キャッシュ)には「時間的価値」というものがあり、現在の1万円と10年後の1万円を単純に合計することは正しくない。そこで時間的価値の異なるキャッシュを集計する場合、将来のキャッシュはそれぞれ現在価値に換算(割り引き)したうえで合算する。

DCF法による企業価値の算定は、将来のFCFを現在価値に換算したうえで求めるところに大きな特徴がある。ここがこの方法の本質部分だ。そして、現在価値に換算する際に使う割引率は、企業が事業を行う際の資金調達レートが基礎となる。この信金調達レートのことを「資本コスト」という。

具体的に、企業の資金調達には、社債や借入金などの「負債資本」と「株主資本」の2種類あるので、それぞれの資本に要求されるリターン(率)をミックス(加重平均)して資本コストを求めることになる。その算式は以下の通り。

加重平均資本コスト(WACC)=D/(D+E)× I(1-t)+E/(D+E)×Re ・・・(A)

- D:負債資本額(時価)

- E:株主資本額(時価)

- I:利子率

- t:法人税率

- Re:株主資本コスト

それでは、上記式についてもう少し詳しくみていくことにしよう。

■負債の資本コストについて

負債の資本コストは、上記式の左側(D/(D+E)×I(1-t))で表されている。「D/(D+E)」は、資本コスト全体の中で負債の資本コストの占める割合、「I(1-t)」は負債の資本コストそのもの。支払利息は税務上損金算入できるため(1-t)が実質的な会社負担となる。

例えば、負債の金利(I)が3%、法人税率(t)が40%、資本コスト全体の中で負債の資本コストの占める割合(D/(D+E))が30%とすると、上記(A)式の左側は、以下の計算となる

30%×3%×(1-40) = 0.54% ・・・(B)

■株主の資本コストについて

株主の資本コストは、上記式の右側(E/(D+E)×Re)で表されている。「E/(D+E)」は、資本コスト全体の中で株主の資本コストの占める割合、「Re」は株主の資本コストそのもの。さらに、株主の資本コスト「Re」は、資本資産評価モデル(CAPM、キャップ・エム)の下では、以下の式で表せる。

Re=Rf+β(Rm-Rf')

- Rf:安全資産の利回り

- Rm:(ある一定期間内の)株式市場の期待収益率

- Rf’:(その期間内の)安全資産の利回り

- Rm-Rf’:株式市場全体のリスク・プレミアム

- β:個別株式のベータ値

上記算式の意味をもう少し詳しく説明する。

まず、「Rf」とはリスクがないとされる投資対象から得られる利回りのことで、通例は「現在の10年物国債の利回り」が使用される。

次に、「Rm」には通例「過去20~30年間のTOPIX(東証平均株価指数)もしくは日経平均株価の年平均上昇率」が使用される。一方、「Rf’」には「その間(過去20~30年)の10年物国債の利回り」が用いられるのが一般的だ。

そして、「Rm-Rf’」は「株式市場全体のリスクプレミアム」と呼ばれており、「株式投資家がリスクを取る代わりに求める上乗せのリターン」のことを意味する。

最後に「β」についてだが、これは「その企業の株価と市場全体の株価の動きとの相関関係を表すもの」。具体的には、その企業の株価と市場全体の株価の動きがまったく同じであればβは1になり、ハイテク産業など業績の変動が激しい業種ではβは1を超えた値となる。また、電力産業などの安定業種では株価の動きも比較的安定しており、この場合のβは1未満の値となる。

なお、βの値は当該企業の過去の株価の推移と、その間の市場全体の動きから統計的に算出され、一般的には直近5年間のデータが用いられる。なお、未公開企業における企業価値評価を行う場合、株式公開をしていないのでβ値を算出することができない。このようなケースでは原則、株式公開をしていて、当該企業とよく似た事業を行っている同業他社のβ値を測定して利用することになる。

以上から、例えば現在の10年物国債の利回り(Rf)が1.3%、株式市場全体のリスクプレミアム(Rm-Rf’)が4.0%、β値が1.2、資本コスト全体の中で株主の資本コストの占める割合(E/(D+E))が70%とすると、前記(A)式の右側は、以下のように計算される。

70% ×(1.3%+1.2×4.0%)=4.27% ・・・(C)

そして、上記(B)と(C)から、本ケースにおけるWACCは、下記になる。

加重平均資本コスト(WACC)=0.54%+4.27%=4.81%

将来のFCFをWACCで割り、現在価値に割り戻す

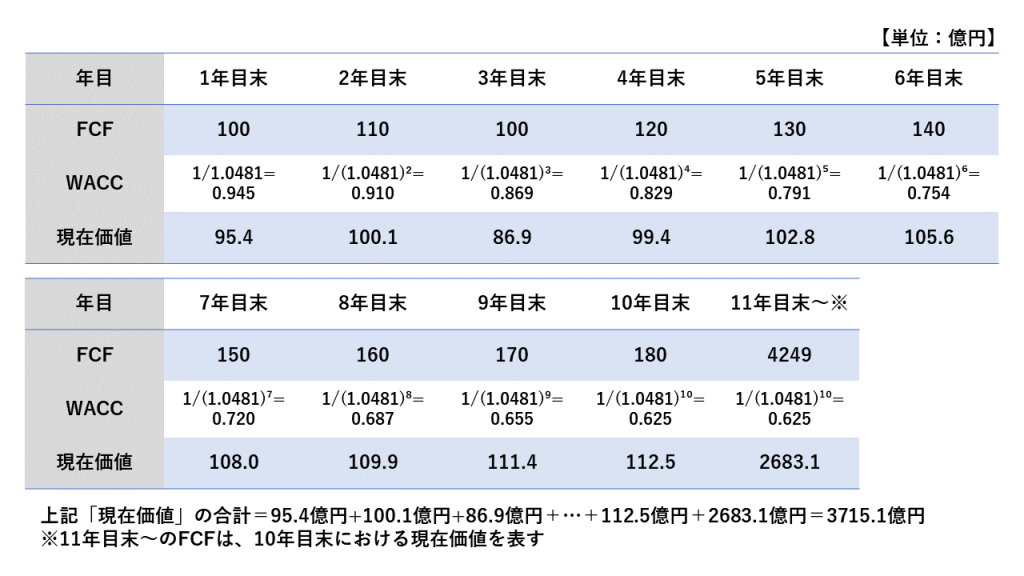

ここまでの過程で、将来のFCFとWACCが求められたので、各年のFCFの現在価値を計算することができる。具体的には、下表の手順で行うことになる。ここでは、11年目以降のFCFの算出は、冒頭で挙げた例を引用する。

上の例から分かるように、FCFは割り引く回数が多いほど金額が小さくなり、企業価値全体に与える影響が小さくなる。逆に、近い将来のFCFほど割り引く回数が少ないので、企業価値全体に大きな影響を及ぼす。つまり、このことから「比較的近い将来のFCFほど慎重に見積もることが重要である」ことが分かる。

また、上の例で分かるように、年度別にFCFを求めない11年目以降のFCFが、FCF全体の72%(2683億円/3715億円)を占めている。この部分の仮定次第で結果が大きく異なったものとなるため、この部分の仮定を慎重に行うことが重要となってくる。

事業外資産も考慮に入れる

これまでは、事業活動から得られるFCFを積み上げて企業価値を算出した。しかし、企業には遊休地や有価証券、余剰現預金など事業に関係のない「事業外資産」も存在する。これらの価値も加算しないと正しい企業価値が算定できない。

これらの事業外資産については、それらの処分価値を見積もり、企業価値の計算上その価値を加える。その際、留意すべきことはキャッシュフロー、つまり税引き後の価値を加算するということだ。

例えば、簿価2億円、時価5億円の遊休地を所有していれば、税率40%とすると、下記で評価する。

売却価格-税金= 5億円-(5億円-2億円)×40% =3億8000万円

これを、FCFの現在価値の合計(前記のケースで言えば3715.1億円)に加えるということになる。なお、事業外資産についても売却時期が予見される場合など時間価値を考慮したほうが合理性がある場合は、割引計算を行った後に加算する。

有利子負債を差し引く~「株主価値」の算出

前述の作業までで「企業価値」の計算は完了するが、さらに「株主価値」まで求める場合は、有利子負債額(時価)を差し引く必要がある。

例えば、企業価値3800億円と見積もられた企業に、有利子負債額(時価)300億円がある場合、「株主価値」は、これを差し引いた以下の計算になる。

3800億円-300億円=3500億円

結果には幅がある

これまでみてきたことから分かるように、DCF法は適用する「フリーキャッシュフロー(FCF)」「永久成長率」や「加重平均資本コスト(WACC)」によって評価数字が大きく上下にぶれてしまう。そのため、これらの数値を考える際にはいくつかのパターンを想定して、企業価値評価の数字に幅を持たせる必要がある。「数字の範囲」として捉えるほうが使い勝手が良いともいえる。

実際上、このDCF評価方法を用いる場合は、評価目的・評価対象や計算を行う者の立場によって、評価を行う者がさまざまな工夫を施す。

まず、「FCFをどのようにとらえるか」というスタートのところから一様ではない。例えば、企業内部の人間が評価を行うのであれば、将来の利益計画から算出することも可能だし、将来のキャッシュフロー計算書を利用して算出することも可能。

事業活動期間についても、永久に企業が存続すると考えてFCFを算出する場合と、有期の事業活動期間を設定しFCFを算出する場合とでは、結果は異なる。資本コストについても、評価を行う者がどの程度のリスクプレミアムを基に算出するかで、結果は異なるのだ。

専門家に相談すべき

DCF法による企業評価について、コラムとして説明するには限界がある。詳しく知りたい場合には、専門書で学ぶような内容だ。

今回は、企業価値を評価する方法として「DCF法(Discounted Cash Flow、割引キャッシュフロー法)」を説明したが、ここでは「将来のFCF」や「WACC」「割引の考え方」という言葉がDCF法のベースだということさえつかめればよい。

また、DCF法で絶対的な評価価値が算出されるのではないことや、評価の目的や評価対象の状況などによって適切な評価方法は異なることさえ分かればそれでよい。実際に企業価値を評価する際には、公認会計士やM&Aコンサルタントなどの専門家に相談すべき。とはいえ、専門家が出してくる数字を鵜吞みにはせず、ここまで書いた内容をもとに検算してみることを薦める。