M&Aは任意の取引

事業の売買と会社の売買を4つ経験したということは以前に書いた。資本関係のない非公開会社の買収について書いたので、今回はそういった買収に際しての「監査」に触れてみたい。

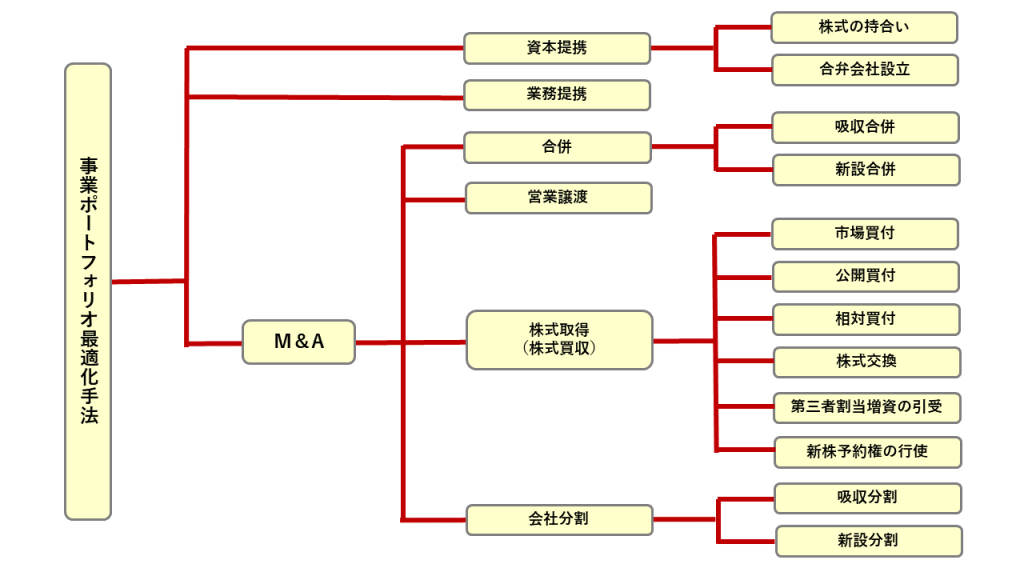

会社は、経営環境の変化に伴って、事業の選択と集中による経営資源の最適化を図る運命にある。これを「事業ポートフォリオの最適化を図る」と表現することがある。下図のように最適化手法は色々あるが、そのひとつがM&A(合併と買収)だ。

以前のコラムで書いた通り、今ではM&Aは普通のことだ。M&Aの目的はさまざまで、経営統合、事業再生、事業の縮小・撤退、MBOなどがあるが、結局は事業の選択と集中、つまり事業再編が最終目的ということになる。

この事業再編を促進するために、例えば、持株会社の解禁、合併手続きの簡素化が実施され、株式交換・移転制度、会社分割制度などが整備された。そのため、M&Aは増加傾向にある。

M&Aは第三者間の任意の取引なので、買い手と売り手が合意さえすれば、その取引価額はいくらでもよい。買い手がどうしても買いたい場合、売り手(被買収会社)の価額は高くなり、逆に売り手が売らなければ困る場合には、価額は安くなる。

M&Aにおける買収監査

「任意の取引」を監査するということはどういうことなのか。実は「任意」だから何でもよいというわけではない。買収を監査するイメージをつかむために、シンプルな例を記載してみる。

買収価額決定の手順例

被買収会社(売り手)の価額は何から求めてもよいが、ここではある程度客観的に理解が得られる方法として、決算書から求める場合を想定してみよう。

買い手は被買収会社の決算書を見て、おおよその取引価額を決める。この価額を「買収基準価額」という。例えば、貸借対照表(B/S)の純資産(資本の部合計)が10億円であれば、10億円でよいかもしれないし、ここ5年間の損益計算書(P/L)の当期利益の合計が5億円であれば、5億円でよいかもしれない。とにかく「基準」を決める。

買い手が「どうしても買いたい」と思う相手であれば、ここで求めた買収基準価額より高く買うことになるだろう。

この例では、買収基準価額を決算書から求めたが、仮にその決算書に粉飾があったとしたら、求めた買収基準価額は実態を反映したものではないことになる。つまり、買い手は誤った情報を元に意思決定を下すことになってしまう。

そこで、こうした事態に陥らないよう、会計士を送り込んで、被買収会社の決算書が正確なものかを確かめる。これがM&Aにおける買収監査だ。

買収監査では、決算書作成の前提となる会計帳簿の記載内容が正確かをチェックする。また、契約書などの重要書類の記載内容についてもチェックすることになる。

価額決定の決算書

会社の売り手が非公開会社の場合、四半期ごとの外部監査人の監査もないため、どうしても見栄えのよい決算書を作成しがちだ。特に、買収基準価額の決定を目的に作成する決算書は、任意の日を決算日として作成することになる。こうした場合、税務署から課税されることもないため、「利益を過大に見せる」「損失を過少に見せる」といった決算書を作成することが可能となる。

例えば、1億円の架空売上を計上したとしよう。この場合、税前利益が1億円多く計上されるとともに、架空の売掛金が1億円資産に計上される。この架空資産1億円は、純資産を1億円膨らませる。結果的に、実態より1億円高い買収基準価額が算出されることになる。(実際は税効果があるが、ここでは無視する)

架空資産と簿外債務

架空の売掛金は、その販売先に対する確認状発送手続などの「確認」により容易に発見できる。

架空の数字の発見が難しいのは、棚卸資産だといわれる。実地棚卸をする以外、不良在庫を含む架空棚卸資産を発見することはできない。また、実地棚卸によって、実際の数量は確認できたとしても、それに掛ける単価が正しいものなのかを検討する必要がある。

純資産とは、資産から負債を差し引いたものだ。純資産を膨らませるには、資産を膨らませる方法と負債を圧縮する方法がある。この2つをチェックしないと純資産をベースにした買収基準価額そのものが誤った意思決定になってしまう。

資産を膨らませる方法は架空資産の計上。これを発見するには、既に資産に計上されているものが「確かにあるか」「評価額は妥当か」をチェックすることで検討できる。

負債を圧縮する方法は、負債を簿外にしてしまうこと。そもそも負債に計上されていないものなので、「無い物を発見」しなければならないため、その発見の機会は限られる。

例えば、被買収会社(売り手)の代表者が、友人の会社の借入金の保証人として「会社として保証」を行っていて、決算書に注記によるその開示が無かった場合、発見はほとんど不可能だろう。このケースでは、買収後に、買収した会社がまったく関知しない会社の借入金の保証人としての債務履行を求められるリスクがある。

こうした事態に備えて、「会社買収時の隠れた負債が後日顕在化した場合は、会社の売主(株主)がその負担をする」などと取り決めをしておくが、保証人はあくまで被買収会社であり、被買収会社に資力が無ければ、被買収会社の親会社で資金力のある買収会社が最終的な負担を負うこととなってしまう。

また簿外負債の典型はリース契約債務だといわれる。これは正確に確認する必要がある。また、役員・従業員ともに退職金規定があり、退職金の支給実績があるにもかかわらず、退職給付引当金を計上していない場合もしくは引当額が過少な場合も、簿外負債となる。

そのほかの簿外債務

そのほか、貸倒引当金の過少計上も簿外負債となる。ただ、こうした簿外債務は比較的発見しやすい。デリバティブ取引を行っている場合は、簿外の債権・債務が必ず存在するため、取引のあった会社(銀行、証券会社、商社など)にデリバティブ取引の有無およびその時価を確認する。

また、過去の会計処理が不適切で、課税漏れや所得隠しがあったと税務当局から認定された場合は追徴を受ける可能性があるが、これも簿外債務だ。こうした債務について疑わしいと思われる部分があるなら、買収前に税務署に税務調査を依頼してみるという手もある。ただ、税務調査が実際に行われるか否かについては、買い手も売り手もコントロールが不可能だ。

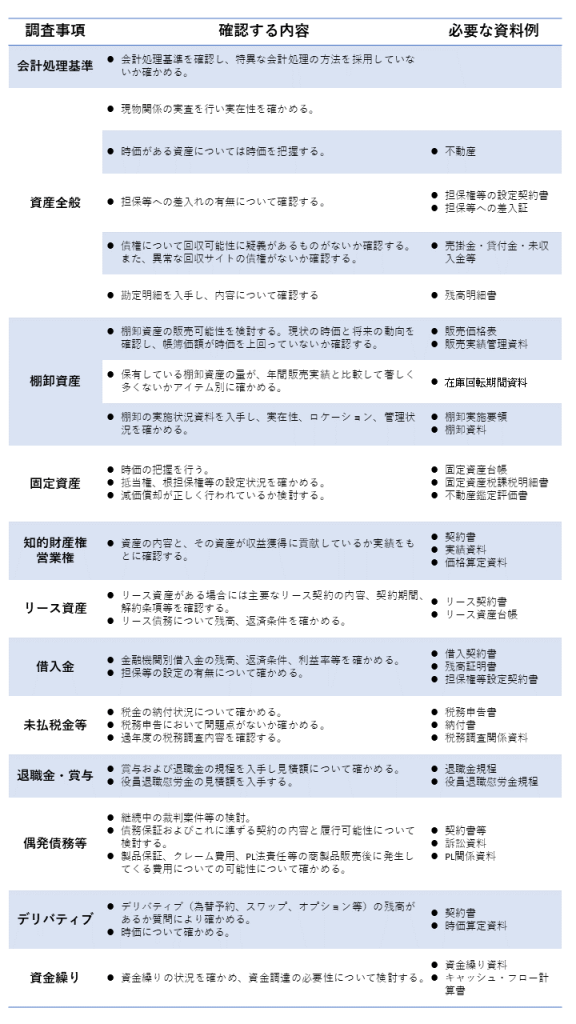

チェックポイント一覧

買収監査を実施する場合には、どういった調査事項について、何を確認すればよく、その確認のための必要資料にはどんなものがあるかをまとめてみる。買収監査における「チェックポイント一覧」だ。この一覧の作成においては、中央経済社から出版されている尾関純、小本恵照著『M&A戦略策定ガイトブック』を参考にしている。