月次決算の4つの目的

スモールビジネス(小規模事業者)の決算といえば、年に1回と決まっている。たいていは顧問税理士などに丸投げだ。気の利いた顧問税理士・会計士なら6カ月に1回のペースで現状を数値化してくれる。そこで今回は「月次決算」についてその手続きやポイントを述べてみたい。わざわざ月次決算する目的は、だいたい以下の4つだ。

- 部門別業績管理のため

- 経営計画の達成度合いを把握するため

- 原価計算のため

- 年次決算につなぐため

部門別業績管理

業績管理の効果を高めるためには、管理期間、管理単位をより細かくしたほうが現状の把握が容易になる。年間とか半期で業績を数値化するよりも、月次、週次、日次で業績を数値化したほうが管理効果が高い。

中小規模の企業で週次、日次まで数値化するのは大変だが、月次での業績把握は可能だろう。管理期間を月次程度に短くしないと、足元で起こっている変化を見逃してしまう可能性が大きい。さらに、業績管理の効果を上げるには、管理単位を小さくしたほうがよい。全体の業績を把握するより、各部門(部・課・係)の業績をつかんだほうがより管理しやすくなる。

月次決算の最終的な目的は、月次で部門別の業績管理を行って、各部門で生じている問題点を探り出し、それを改善することで、収益向上に役立てることだ。

経営計画の達成度合い把握

月次決算は、経営計画と連動させるとさらに有効になる。経営計画は会社の業務を具体化したもの。経営計画は、計画(Plan)→実施(Do)→統制(Control)の「マネジメント・サイクル」により、達成していかなければならない。

経営計画には、年度の経営計画とともに月次の経営計画がある。この月次の経営計画と月次決算が連動して有機的に機能したとき、つまり月次経営計画と月次決算の差異を見ることで、経営実態つかむことができる。差異が収益的にプラスであってもマイナスであっても計画と異なれば、月次決算をより詳細に分析し経営改善を行うか、月次の経営計画をより緻密に作成するようにする。

原価計算

原価計算は、製品の単位当たりのコストがいくらになっているかを計算するもので、その計算期間は通常1カ月とされている。つまり、1カ月の完成品の製造原価を計算し、この原価を完成数量で割って、製品の単位当たりの製造原価を計算する。

このため原価計算を行っている会社は、何らかの方法で月次決算を行って原価の集計を行わなければならない。

年次決算につなぐ

前述のように、月次決算の主な目的は経営管理に役立たせるためだ。経営計画と有機的に結びついて、経営改善を行うことが重要。こうした機能は、企業会計の分類からいうと「管理会計」という。これに対して、毎年会社が行う年次決算は、法律で義務づけられた報告のための会計で、「財務会計」という。

月次決算の主たる目的の1つとして、年次決算につなぐ「部分決算」の役割を持っている。つまり、月次決算の12カ月の合計が、年次決算に結びつくことになる。仮に、年次決算と全く同じ手続きで、月次決算を行えば期末に1年分の決算をする必要もなく、期末決算月の1カ月の決算処理をするだけで、年次決算ができることになる。

このように、月次決算は管理会計だけでなく財務会計にとても有効だ。とはいえ、月次決算の本来の役割は、経営管理に役立つことが第一義となる。

月次決算の手順

基本的には年次決算と同じ

前述の通り、年度末に作成する決算書は法律で規定されている。これに対し、月次決算書は、経営管理の手段とするもので、特に決められた様式はない。一般的には、「月次損益計算書」「月次貸借対照表」「月次資金繰り表」「部門別業績管理表」が月次決算書となる。

さらに、これらの決算書は、予算・実績対比、部門別、製品別、取引先別などに分けられる。月次決算書の中心となるものは損益計算書と貸借対照表だから、その手順は年次決算と同様だ。しかし、月次決算の目的は、経営管理に役立つものでなければならないので、部門別業績の把握などを正しく行うために工夫が必要となる。

取引を仕訳し帳簿に記帳

簿記でいう「取引」とは、企業の「資産」「負債」「純資産」「収益」「費用」が増えたり減ったりすることをいう。会社で取引が発生するとそれらを借方、貸方に仕訳し記録する。

■取引を分解して、勘定科目に集合する

発生した取引が、資産、負債、資本、損益のどの勘定科目に該当するかを決める。

■取引の8要素によって仕訳をする

すべての取引は、次の取引の8要素からなっている。

- 借方:1 資産の増加 2 負債の減少 3 資本の減少 4 費用の発生

- 貸方:5 資産の減少 6 負債の増加 7 資本の増加 8 収益の発生

従って、すべての取引は、借方と貸方に2個以上の要素が対立して現れ、資産の増加と負債の増加というような2つの面で作用する。これを取引の二重性という。また、取引を借方、貸方に分けることを「仕訳」という。

■総勘定元帳への記入

仕訳された取引は、仕訳帳(仕訳伝票)から勘定科目ごとに総勘定元帳に転記する。総勘定元帳は、勘定科目ごとにすべての取引を集めた帳簿であり、仕訳帳とともに主要簿という。

補助簿への記入

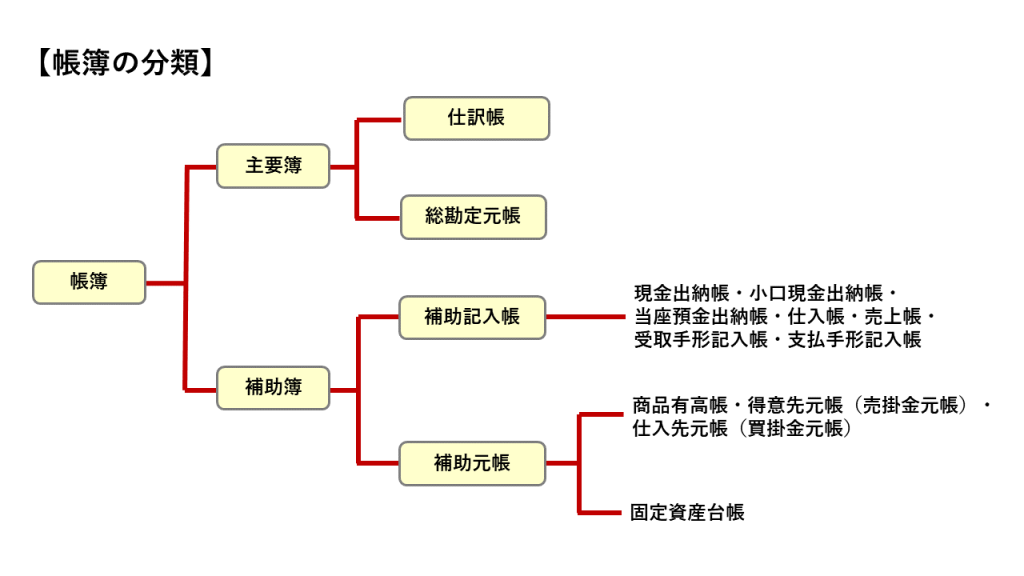

総勘定元帳の中で、特に重要な勘定科目については、別途勘定科目の内訳明細を示す補助簿に記入する。帳簿の分類については下図にまとめておく。ぞの通り補助簿には、特定の取引を発生順に記録する補助記入帳と口座別に記録する補助元帳がある。

試算表を作成

総勘定元帳へ記入が終わると、次に試算表へ各勘定科目を集計する。試算表には、「合計試算表」と「残高試算表」の2種類がある。合計試算表は、各勘定科目の借方合計と貸方合計をそのまま一覧表にまとめたもの。残高試算表は、各勘定科目の借方合計と貸方合計の差額を計算し、その残高を一覧表にまとめたものだ。

勘定記入は仕訳を行った時点で、借方と貸方それぞれ同じ金額になり、それを勘定科目に転記するわけだから、一覧表にまとめてもその借方合計と貸方合計は一致する。そこで、試算表は勘定記入が正確に行われたかをチェックする働きがある。

試算表のもう一つの役割は、企業の営業活動を一目で見ることができることだ。つまり、1カ月ごとの試算表の働きがその企業の月次の営業活動を示すことになり、試算表が月次決算の元になり、貸借対照表および損益計算表が導き出されるのだ。

月末棚卸し

1カ月間の正しい月次損益を計算するために、月末にいくつかの「決算整理」が必要になる。その中で最も重要なものは、実地棚卸しによる「在庫品」の確認だ。

■正しい月次の損益決算のため

在庫品の受け払い記録をしていない企業や、受け払い記録をしていても、帳簿による在庫と実際の在庫との照合のため、月末に実地棚卸しによる在庫品の確認が必要になる。

売上原価=(月初商品製品棚卸高)+(当月仕入高・当月製品製造原価)-(月末商品製品棚卸高)

上記により正しい売上原価を把握するため、月末に在庫品を調査する。

■在庫管理のため

商品・製品、原材料、仕掛品などの在庫品は現金が形を変えたものであり、より少ない在庫で経営を行えば、効率の良い経営となる。それを実現するには、常に在庫を把握するための在庫管理が必要となってくる。

在庫は、どうしても増える傾向となり、それにかかる資金コストや保管費用もバカにならない。在庫圧縮の意識を高めるために、月末棚卸しは経営管理に不可欠といえる。

■販売・在庫管理システムの活用

販売・在庫管理ソフトの活用により帳簿上の棚卸金額の計算はPCが行う。決算月以外はこの帳簿棚卸を利用し、決算月等年に数回、実施棚卸を行い、帳簿棚卸との数量差異を調整するという方法を採用することも多い。

月割り経費を配賦

費用の中には、毎月発生しない以下のような費用がある。このような費用については、あらかじめその金額の見積り計算をして、月割りに配賦する必要がある。

- 現金支出が伴わない費用:減価償却費、退職給与引当金繰入額などは、現金支出をともなわない費用であり、期末に金額を確定する費用。これらの費用については、あらかじめ見積り計算をして月別に配賦

- 支払いが一括で行われる費用:賞与、保険料、固定資産税、事業税などは、ある一定期間のものを一括して支払う。そのため、支払い月に全額費用で計上すると支払い月の月次損益が異常となる。従って、これらの費用についても、重要なものについては月割りに配賦

内部振替価格について

月次決算の目的のひとつは各部門の業績の把握だ。各事業部や各部門の業績を正しく計算するためには、各部門間の内部取引についても外部取引と同様の取り扱いが必要となる。

そこで、各部門の取引価格である「内部振替」をいかに設定するかが問題となる。内部振替価格が適正でなければ、各部門の業績を正しく把握できなくなる。一般に内部振替価格は、次の方式によって設定する。

- 市場価格による方式:内部取引と外部取引を全く同様なものと考え、商品・製品などを外部の取引先へ販売する価格で計上

- 原価基準による方式:自社の原価を基準として決定。つまり、この原価に希望利益を加算して算定する

以上の内部振替価格は、各部門の正しい業績を計算する場合に計上するもので、会社の損益計算書では除かれる。

本社費などの配賦

各部門の業績を把握する場合、各部門の利益をどの段階で把えるか、「貢献利益法」と「最終利益法」の2つの考え方がある。

■貢献利益法

各部門で発生する損益だけで利益を把握する方法。メリットとしては、部門の利益責任の範囲が明確になり、自部門で発生する管理可能費についてだけ関心を持てばよい点が挙げられる。さらに、本社費など共通費の配賦計算に矛盾が生じないこともメリットだろう。

デメリットとして考えられるのは、本社費などの共通費を無視して、利益を認識する傾向となり部門責任者の利益管理が甘くなる点だ。さらに、会社の利益と各部門の合計利益が一致せず、本社費などの共通費を忘れる恐れがある。

■最終利益法

本社費などの共通費も各部門に配賦して、最終の経営利益によって把握する方法。

最終利益法は、すべての費用が各部門で負担することになるので利益認識がシビアとなるが、各部門で管理不能な費用も負担することになり、各部門からは本社費などの共通費の配賦について不満が生ずることがある。従って、本社費などの配賦については工夫が必要だ。本社費などの配賦を行う場合の配賦法には次のような方法がある。

- 一括配賦法:全社の共通費の総計一括して、配賦基準に従って配賦する方法

- 費目群配賦法:共通費のうち、同一の配賦基準によって配賦したほうがよい費用を費用群に集計して配賦する方法

本社費などの配賦について、「実績額」によるか、「予算額」によるかということになるが、これは予算額による方法が業績管理上望ましい。また、共通費の配賦基準の主なものには「売上高」「生産高」「付加価値基準」「従業員」「人件費基準」「使用資本」「資産基準」などがあり、最も合理的な配賦基準によって行うことになる。

部門別損益計算書の作成

月次決算の主なねらいは、部門別の業績管理を把握すること。部門別損益計算書を作成する場合の留意点は次の通り。

■事業が商業の場合

商業の部門別の管理単位は、支店別・営業所別・課別となり、本社管理部門を除くすべての管理単位は、利益責任を負うことになり、同一の部門別損益計算書の様式となる。

■事業が製造業の場合

製品別の事業部制などを実施している組織では、工場そのものに利益責任を負わすことになるので、部門別損益計算書は、上記の商業と同様に作成する。

これに対し、職能別の組織となっている企業では、営業部門に利益責任を課し、製造部門には原価責任を課すことになる。原価責任だけの部門別損益計算書では、業績管理が把握しにくいため、各々の工場を事業所とみなして、生産高ベースによって部門別損益計算書を作ることになる。